정보 - 연말정산 교육 들어간다! 연말정산에 대해서

정보 - 직장인들이 알아둬야 할 13월의 월급 연말정산 설명 및 방법 팁에 대하여

https://snaketeacher.tistory.com/5061

정보 - 직장인들의 알아둬야할 13월의 월급 연말정산 방법 팁에 대하여

정보 - 직장인들의 알아둬야할 13월의 월급 연말정산 설명 및 방법 팁에 대하여 인터넷 커뮤니티에 올라온 연말정산 참고용 정보 주식게시판에 연말정산 관련 글을 올려도 되나 싶지만..(관리자

snaketeacher.tistory.com

유머 - 연말정산 처음하는 사회초년생 필독! 연말정산 사형 명단

https://snaketeacher.tistory.com/8626

유머 - 연말정산 처음하는 사회초년생 필독! 연말정산 사형 명단

유머 - 연말정산 처음하는 사회초년생 필독! 연말정산 사형 명단 ㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋㅋ 1. 차감징수세액 마이너스 금액인거 보고 왜

snaketeacher.tistory.com

연말정산 교육 들어간다

연말정산의 개념은

너가 직장에서 일하고 급여명세서를 받으면 소득세, 지방소득세가 뜯겨나간걸 볼 수 있을거다.

근데 그건 원래 너가 내야할 세금이 아니다.

정부에서는 부양가족이 많은 사람, 의료비를 많이 쓰는 사람, 저축을 많이 하는 사람, 신용카드를 많이 쓰는 사람 등등에게

세금을 덜 내게 해준다. 근데 연초에는 이 사람이 올해 의료비를 많이 쓸지 안쓸지 모르기 때문에

미리 덜 내게 해줄 수가 없다. 그래서 그냥 일단 세금을 대충 걷는다.

그러고나서 다음년도 1~2월에 이 사람이 의료비를 얼마나 썼고, 부양가족이 몇명이고 다 확인해서

진짜 너가 내야할 세금이 얼마인지를 계산한다.

계산한 결과, 대충 걷은 세금(=기납부세액)보다 진짜 내야할 세금(=결정세액)이 더 적었던 사람은

돈을 돌려주는거고 (연말정산 환급금 = 차감징수세액)

반대인 사람은 돈을 토해내는거다.

자 그럼 이제 차근차근 살펴보자

맨 처음 봐야할건 당연히 연봉이다.

총 급여 = 과세근로소득 = (연봉-비과세근로소득) 이다.

즉 본인 연봉에서 비과세로 받는 급여(당직수당 등) 빼고 전부다.

이 총 급여에서 소득공제를 받고나면 산출세액이 나오고

산출세액에서 세액공제를 받고나면 결정세액(계산 때려보니 너가 원래 내야했던 세금)이 나온다.

자 이제 Part 1 소득공제 들어간다. 정신 바짝 차려라

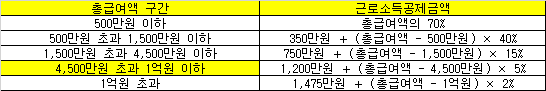

총급여에서 근로소득공제금액을 뺀 것이 근로소득금액이다.

예를들어 총급여가 45,800,250원이라고 해보자

그럼 위 표에 따라 근로소득공제금액은 1200만원 + (45,800,250원 - 45,000,000원) * 5% = 12,040,012원이다.

총 급여 45,800,250 - 근로소득공제금액 12,040,012 = 근로소득금액 33,760,238원

두번째로 기본공제(본인) 150만원 깔고 들어간다. (누구나 다 해준다.)

부양가족이 있으면 부양가족 수만큼 더 소득공제를 받을 수 있고,

장애인, 경로자(70세 이상), 부녀자, 한부모일 경우 더 받을 수 있는데

본인 기본공제만 받는걸로 가정하겠다.

세번째로 국민연금, 고용보험료, 건강보험료 낸 것들을 공제해준다.

자 이 사람은 기본공제(본인) 150만원 받고

1년동안 국민연금 1,924,260원, 고용보험 412,050원 + 건강보험 931,970원을 납부했다.

그럼 총 4,768,280원 소득공제를 받았다.

(이 외에도 주택임차차입금 원리금 상환액(집 대출 갚는거), 공무원연금, 군인연금 공제 등등이 있는데 계산 편의를 위해 없는걸로 가정한다.)

아까 계산했던 근로소득금액 33,760,238원에서 소득공제액을 빼면 차감소득금액이란게 나온다.

고로

차감소득금액 = 근로소득금액 33,760,238원 - 기본공제 1,500,000 - 국민연금 1,924,260원 - 고용보험 412,050원 - 건강보험 931,970원 = 28,991,958원

이 차감소득금액에서 신용카드 사용액을 또 공제해준다. (그밖의소득공제라는 건데 왜 귀찮게 따로 빼놨는지 이해 불가)

신용카드 소득공제는 계산식이 겁나 복잡하기 떄문에 링크로 들어가서 읽어보면 된다.

https://easylaw.go.kr/CSP/CnpClsMain.laf?popMenu=ov&csmSeq=585&ccfNo=3&cciNo=5&cnpClsNo=1

이 사람은 신용카드 소득공제를 4,018,320원 받았다.

차감소득금액에서 신용카드사용액 소득공제액을 빼면 종합소득과세표준, 줄여서 과세표준, 과표가 나온다.

종합소득과세표준 = 차감소득금액 28,991,958원 - 신용카드 사용액 4,018,320원 = 24,973,638원

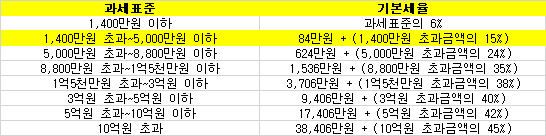

이렇게 나온 과세표준에다가 기본세율을 적용하면 산출세액이란게 나온다.

종합소득과세표준이 24,974,638원이기 때문에

위 표에 따르면 84만원 + (1,400만원 초과금액의 15%)가 산출세액이다.

24,973,638원 = 14,000,000원 = 10,973,638원

10,973,638원 * 15% = 1,646,046원

1,646,046원 + 840,000원 = 산출세액 2,486,045원

자 이렇게 힘들게 나온 산출세액에다가 세액공제 받은걸 빼주면

너가 냈어야될 세금(결정세액)이 나온다 이말이야

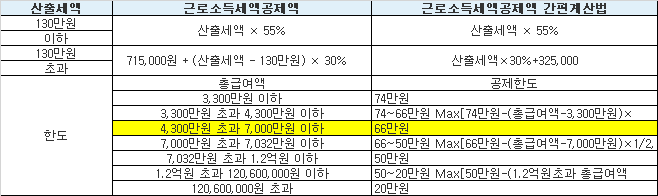

세액공제 첫빠따는 바로 근로소득세액공제다

근로소득세액공제는 위 표대로 계산하는데

총급여액을 기준으로 계산한다. 아까 총급여액 4580만 얼마라했으니 근로소득세액공제는 66만원이다.

자 여기다 개인퇴직연금(IRP), 연금저축펀드 드간다잇

이 사람은 퇴직연금에 275만원, 연금저축펀드에 600만원을 납입했다.

퇴직연금 세액공제 = 퇴직연금(IRP) 납입액 * 15% (총급여가 높으면 12%다.) = 2,750,000 * 15% = 412,500원

연금저축펀드 세액공제 = 연금저축펀드 납입액 * 15% (총급여가 높으면 12%다.) = 6,000,000 * 15% = 900,000원

여기에다가

납부한 보장성 보험료 * 12%를 세액공제 해준다.

이 사람은 182,078원을 보험료로 납부해서 21,849원을 세액공제 받았다.

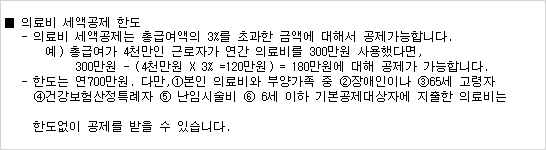

거기다가 의료비 낸 것도 세액공제해주는데

위에 나온거처럼 계산된다.

총급여액이 45,800,250원이었으니까 45,800,250원 * 3% = 1,374,007원

1,374,007원을 초과한 의료비는 공제가 가능하다.

이 병들고 아픈새끼는 작년에 의료비로 4,472,736원을 썼다.

그래서 의료비 세액공제 대상금액은 4,472,736원 - 1,374,007원 = 3,098,729원이고

3,098,729원 * 15%를 해서 464,809원을 의료비 세액공제 받았다.

(난임시술 의료비나 미숙아 및 선천성이상아 의료비는 공제율이 더 높다.)

그리고 이 사람은 기부도 271,460원 했다.

기부액의 15%는 또 세액공제를 해주기 때문에 271,460원 * 15% = 40,719원을 세액공제받는다.

이 외에도 교육비 세액공제, 우리사주조합기부금, 특례기부금, ISA계좌만기이전추가납입액, 월세액 등등

존나게 많은 세액공제가 있는데 그건 나중에 본인 해당하는거 알아서 찾아보면 된다.

다시 본론으로 돌아와서 세액공제 받은걸 전부 모아보자

근로소득세액공제 660,000원 + 퇴직연금 납입액 세액공제 412,500원 + 연금저축펀드 납입액 세액공제 900,000원

+ 보험료 세액공제 21,849원 + 의료비 세액공제 464,809원 + 기부금 세액공제 40,719원

= 세액공제 계 = 2,499,877원

아까 산출세액에다가 세액공제 받은걸 빼면 결정세액(계산 때려보니 너가 냈어야될 세금)이 나온다했다.

근데 위로 올려 확인해보니

산출세액은 2,486,045원이었다.

산출세액 2,486,045원 - 세액공제계 2,499,877원 = 결정세액 -13,822원이다.

근데 여기서 중요한점

결정세액은 절대 마이너스가 될 수 없다.

그래서 결정세액은 0원이다.

이게 바로 소득이 낮거나 공제받을게 많은 사람은 연금저축펀드나 IRP에 납입할 필요가 없다고 하는 이유다.

납입을 안해도 결정세액이 0원이 되는 사람은, 더 납입한다고해도 세액공제 혜택을 받을 수 없기 때문이다.

다른데 투자할 곳이 많은 사람이라면

미리 계산을해서 결정세액이 0원이 될때까지만 납입하는게 현명하다고 볼 수 있다.

자 이제 연말정산 환급금(차감징수세액)을 계산해보자

차감징수세액 = 결정세액 - 기납부세액이다.

기납부세액은 1년 동안 낸 소득세, 지방소득세의 합계다.

이 사람은 소득세율 조정 신청을해서 소득세를 80%만 냈다.

그래서 1년 동안 총 1,277,460원을 납부했다.

차감징수세액 = 결정세액 0원 - 기납부세액 1,277,460원 = -1,277,460원

이므로 이 사람은 연말정산 환급금으로 1,277,460원을 받게 됐다.

만약 소득공제, 세액공제가 부족하거나 총급여가 높거나해서 결정세액이 300만원이 나왔다고 해보자.

그럼

차감징수세액 = 결정세액 3,000,000원 - 기납부세액 1,277,460원 = 1,722,540원

이 사람은 연말정산으로 1,722,540원을 토해내야한다.

이게 연말정산이다.

요악하자면

1. 총급여 - 근로소득공제 = 근로소득금액

2. 근로소득금액 - 소득공제 계 = 종합소득과세표준

3. 종합소득과세표준에 기본세율 적용 = 산출세액

4. 산출세액 - 세액공제 계 = 결정세액

5. 결정세액 - 기납부세액 계 = 차감징수세액(연말정산환급금)

이다.

ㅊㅊ ㅇㅍㅋㄹㅇ

https://www.fmkorea.com/7947403593

댓글